Inleiding

De paragraaf “Lokale heffingen” is voorgeschreven in artikel 10 van het “Besluit begroting en verantwoording provincies en gemeenten” (BBV). De paragraaf moet ten minste bevatten:

1. de geraamde inkomsten;

2. het beleid voor de lokale heffingen;

3. een overzicht op hoofdlijnen van de diverse heffingen;

4. een aanduiding van de lokale lastendruk;

5. een beschrijving van het kwijtscheldingsbeleid.

Het pakket van gemeentelijke belastingen en heffingen bestaat in Veere uit 8 belastingen. Deze zijn gelegitimeerd door verordeningen die door de gemeenteraad ieder jaar opnieuw worden vastgesteld. De heffingen verdelen we in twee categorieën, te weten:

Belastingen: heffingen die door de overheid dwangmatig worden opgelegd, zonder dat daar voor de belastingbetaler een individuele aanwijsbare prestatie tegenover staat. Belastingplichtigen hebben feitelijk geen keuzemogelijkheid.

Rechten: betalingen aan de overheid voor een door de overheid individueel geleverde specifieke overheidsprestatie. Vaak is de betaling slechts een deel van de werkelijke kosten. Rechten zijn gebaseerd op het profijtbeginsel (iemand die meer van de overheid profiteert, betaalt een hogere bijdrage). Belanghebbenden hebben min of meer de mogelijkheid om te kiezen of zij gebruik maken van een gemeentelijke dienst.

Waarom wordt er belasting geheven?

Een gemeente maakt geen winst zoals een private onderneming. De uitgaven die de gemeente jaarlijks moet doen voor het lokaal bestuur, zoals het onderhouden en in standhouden van wegen, scholen, openbaar groen etc. dekken we voor een groot gedeelte uit ontvangsten van het Rijk in de vorm van de algemene uitkering. Daarnaast ontvangt de gemeente doel- of specifieke uitkeringen van het Rijk. De bestemming van deze middelen is vooraf bepaald. Op grond van de gemeentewet kunnen de gemeenten belastingen heffen. Gemeenten mogen alleen belasting heffen voor zover de wet dit uitdrukkelijk toestaat.

Typen gemeentelijke belastingen

De gemeentelijke belastingen zijn te onderscheiden in twee typen. Er zijn belastingen/heffingen die een algemeen karakter hebben. Dit soort belastingen/heffingen zijn qua hoogte en besteding niet voor een specifiek doel bestemd, maar dienen ter dekking van algemene uitgaven. Te denken valt aan de OZB, de toeristenbelasting, hondenbelasting en forensenbelasting. Andere belastingen/heffingen besteden we aan een bepaald doel. De opbrengst van deze belastingen/heffingen mag nooit hoger zijn dan de kosten die voor dit bepaalde doel worden gemaakt. Hierbij valt te denken aan rioolheffing en leges.

Totstandkoming van de tarieven

Jaarlijks stellen we bij de begroting de tarieven voor de belastingen/ heffingen, rechten en privaatrechtelijke heffingen vast. Per belasting/heffing stelt de raad jaarlijks een verordening vast met daarin doel, grondslag en tarieven van de belasting/heffing.

Tarievenbeleid

In principe verhogen we alle tarieven voor 2022 met het inflatiepercentage van 1,2%, m.u.v. de afvalstoffenheffing( de rolcontainers op basis van een vast bedrag + aantal ledigingen), onroerendezaakbelasting (6,2%) en de toeristenbelasting (wordt voor 2022 niet verhoogd).

Tarieven 2022

|

Soort |

Grondslag |

2021 |

2022 |

|

OZB |

|

|

|

|

Woning eigenaar |

WOZ-waarde |

0,0944% |

0,0880% |

|

Niet-woningen gebruiker |

WOZ-waarde |

0,1128% |

0,1119% |

|

Niet-woningen eigenaar |

WOZ-waarde |

0,1416% |

0,1405% |

|

Toeristenbelasting |

|

|

|

|

Bezoeker |

Per overnachting (laag tarief) |

€ 1,30 |

€ 1,30 |

|

|

Per overnachting (Hoog tarief) |

€ 2,00 |

€ 2,00 |

|

Afvalstoffenheffing |

|

|

|

|

Gebruiker |

Eenpersoonshuishouden |

€ 240,10 |

€ 220,00 |

|

|

Meerpersoonshuishouden |

€271,20 |

€ 233,00 |

|

|

Objecten met meerdere wooneenheden |

€ 542,40 |

€ 466,00 |

|

|

Per lediging |

|

€ 6,50 |

|

Rioolheffing |

|

|

|

|

Eigenaar |

Aansluiting woning < € 100.000,- |

€ 61,31 |

€ 61,31 |

|

|

Aansluiting niet-woning <€ 100.000,- |

€ 93,20 |

€ 93,20 |

|

Gebruiker |

Waterafvoer (< 75m³) |

€ 65,49 |

€ 65,49 |

|

Forensenbelasting |

|

|

|

|

Forensenbelasting |

WOZ-waarde |

0,2134% |

0,1989% |

|

Lijkbezorgingsrechten |

|

|

|

|

Begraafrecht |

Lijkbezorging |

€ 1.919,65 |

€ 1.940,00 |

|

Recht op urnengraf |

Urnengraf |

€ 674,00 |

€ 680,00 |

|

Precariobelasting |

|

|

|

|

Winkeluitstalling |

per m² |

€ 4,22 |

€ 4,27 |

|

Terras p/m kustkernen |

per m² hoogseizoen |

€ 8,13 |

€ 8,23 |

|

Hondenbelasting |

|

|

|

|

Hondenbelasting |

1e hond |

€ 70,92 |

€ 71,77 |

|

|

2e hond |

€ 124,57 |

€ 126,06 |

|

|

Kennel |

231,76 |

234,54 |

Onroerende Zaakbelastingen (OZB)

De grondslag voor deze heffing is de WOZ-waarde (waarde volgens de Wet Onroerende Zaken). De tarieven voor de OZB zijn mede afhankelijk van de getaxeerde waarden. Deze WOZ-waarden stellen we jaarlijks vast. De waarden met waardepeildatum 1 januari 2021 gelden voor het tijdvak 2022. De aanslagen OZB leggen we in 2022 gelijk op met de waardebeschikking (16 februari 2022).

De tarieven voor 2022 stijgen met het inflatiepercentage van 1,2%. We gaan uit van een voorlopige waarde stijging van de WOZ waarde van 8% voor woningen en 2% voor niet-woningen.

|

Berekening OZB percentages 2022 |

woningen eigenaren |

niet-woningen eigenaren |

niet-woningen gebruikers |

|

Percentages 2021 |

0,0944% |

0,1416% |

0,1128% |

|

Stijging a.g.v. inflatie |

0,0011% |

0,0017% |

0,0014% |

|

Tarief op basis van inflatie |

0,0955% |

0,1433% |

0,1142% |

|

Waardeontwikkeling woningen (8%) |

-0,0075% |

|

|

|

Waardeontwikkeling niet-woningen (2%) |

|

-0,0028% |

-0,0023% |

|

Tariefvoorstel (voorlopig) |

0,0880% |

0,1405% |

0,1119% |

Forensenbelasting

De tarieven drukken we uit in een percentage van de WOZ-waarde. De hoogte van het tarief is mede bepalend door de gemiddelde waardedaling van het vastgoed binnen de Gemeente Veere. Voor de berekening van de tarieven is uitgegaan van inflatiepercentage van 1,2%. De gemiddelde waarde mutatie is op dit moment nog niet bekend, we gaan uit van een voorlopige stijging van 8%.

Het grootste deel van de aanslagen forensenbelasting leggen we na 90 dagen direct definitief op. Het deel dat de woning verhuurd, wordt aan het einde van het jaar opgelegd, omdat pas na afloop van het kalenderjaar kan worden vastgesteld of het belastbare feit van de forensenbelasting (het meer dan 90 dagen voor zich of zijn gezin beschikbaar houden van een gemeubileerde woning) zich heeft voorgedaan.

|

Berekening tarief forensenbelasting |

|

|

Tarief 2021 |

0,2134% |

|

Stijging a.g.v. inflatie ( +1,2%) |

0,0025% |

|

Tarief op basis van inflatie |

0,2159% |

|

daling a.g.v. waardestijging (-8,00%) voorlopig |

-0,0170% |

|

Tariefvoorstel 2022 (voorlopig) |

0,1989% |

Toeristenbelasting

In 2021 we hebben we door de gevolgen van de maatregelen met betrekking tot COVID 19 geen voorlopige aanslag 2021 opgelegd. De definitieve aanslag 2021 zal nu in maart 2022 worden opgelegd. De toeristenbelasting leggen we normaal gesproken op in twee kohieren (2 aanslagen) op, één kohier tijdens het belastingjaar (een voorlopige aanslag) en één na afloop van het belastingjaar (definitieve aanslag). De voorlopige aanslag is 80% van de definitieve aanslag van het voorgaande jaar

In 2021 hebben we tariefdifferentiatie tussen mobiele kampeeronderkomens en overige accommodaties ingevoerd. De mobiele onderkomens(door particulieren zelf meegebrachte onderkomens) betalen vanaf 2021 een lager tarief (€ 1,30 per persoon per overnachting) dan de overige onderkomens (€ 2,00 per persoon per overnachting). De tarieven blijven voor 2022 ongewijzigd:

|

|

2021 |

2022 |

|

tarief p.p.p.n. laag tarief |

€ 1,30 |

€ 1,30 |

|

tarief p.p.p.n. hoog tarief |

€ 2,00 |

€ 2,00 |

|

Forfaitaire tarieven: |

|

|

|

|

|

|

|

Voorseizoen plaats mobiel onderkomen |

€ 106,60 |

€ 106,60 |

|

naseizoen plaats mobiel onderkomen |

€ 81,90 |

€ 81,90 |

|

Jaar/Seizoen plaats mobiel onderkomen |

€ 239,20 |

€ 239,20 |

|

Jaarplaats (chalets/stacaravan) |

€ 368,00 |

€ 368,00 |

|

|

|

|

|

strandslaaphuisjes particulier* |

|

|

|

Maand arrangement |

€ 46,80 |

€ 46,80 |

|

Hemelvaart arrangement |

€ 27,30 |

€ 27,30 |

|

Winterarrangement |

€ 26,00 |

€ 26,00 |

Afvalstoffenheffing

In 2022 stappen we over op afrekening op basis van het aantal ledigingen. Voor 2022 is dit alleen van toepassing op de rolcontainers. Om het risico te beperken werken we met een vast tarief inclusief 6 ledigen. Elke volgende lediging bedraagt € 6,50. We gaan er vanuit dat een eenpersoonshuishouden gemiddeld 10 ledigingen heeft en een meerpersoonshuishouden 13 ledigingen. Voor de huishouden die afval aanbieden in een ondergronds container hanteren we nog steeds een vast bedrag waarbij we onderscheid maken tussen een eenpersoonshuishouden en een meerpersoonshuishouden. Op basis van het profijtbeginsel hanteren we voor eenpersoonshuishouden en meerpersoonshuishouden met een extra vakantieonderkomen, een apart tarief. Dit om het principe de vervuiler betaald te handhaven.

Verder gelden de volgende uitgangspunten:

- Opbrengst volgens de begroting 2022: € 3.753.000,--;

- Differentiatie naar gezinssamenstelling;

- Vast bedrag voor recreatieobjecten;

- Vast bedrag voor een/meerpersoonshuishouden met vakantieonderkomen;

- Afrekening op basis van het aantal ledigingen boven de 6 voor rolcontainers;

- Alleen kwijtschelding te hanteren voor de ledigingen tot 13 (indien van toepassing)

|

|

2021 |

2022 |

|

Eenpersoonshuishouden, inclusief 6 aanbiedingen |

€ 240,10 |

€ 220,00 |

|

Idem, uitgaande van 10 aanbiedingen |

|

€ 246,00 |

|

Meerpersoonshuishouden, inclusief 6 aanbiedingen |

€ 271,20 |

€ 233,00 |

|

Idem, uitgaande van 13 aanbiedingen |

|

€ 278,50 |

|

Eenpersoonshuishouden + vakantieonderkomen |

€ 511,28 |

€ 453,00 |

|

Meerpersoonshuishouden +vakantieonderkomen |

€ 542,38 |

€ 466,00 |

|

Extra container rest afval |

€ 123,65 |

€ 83,00 |

|

Extra gft bak |

€ 74,20 |

€ 15,00 |

|

Tarief per lediging rolcontainer |

|

€ 6,50 |

| Berekening van kostendekkendheid van de afvalstoffenheffing: | 2022 | 2023 | 2024 | 2025 |

| Kosten taakveld afval , inclusief rente | 3.318 | 3.325 | 3.323 | 3.327 |

| Inkomsten taakveld afval, exclusief heffing | -241 | -241 | -241 | -241 |

| Inkomsten taakveld reserves, onttrekking reserve (inv. perscontainers) | -45 | -45 | -45 | -45 |

| Netto kosten taakveld | 3.032 | 3.039 | 3.037 | 3.041 |

| Toe te rekenen kosten | ||||

| Overhead | 183 | 183 | 183 | 183 |

| BTW | 538 | 530 | 532 | 529 |

| Totale kosten | 3.753 | 3.753 | 3.753 | 3.753 |

| Opbrengst heffingen | 3.753 | 3.753 | 3.753 | 3.753 |

| Dekkingspercentage | 100% | 100% | 100% | 100% |

| Inzet voorziening | 0 | 0 | 0 | 0 |

| Inzet algemene middelen | 0 | 0 | 0 | 0 |

| Stijging tarief | 1,20% | 0,00% | 0,00% | 0,00% |

Bedragen x € 1.000

Rioolheffingen

Voor de rioolheffing gelden twee grondslagen. In de eerste plaats leggen we een aanslag per aansluiting op. Met ingang van 2018 is deze heffing per aansluiting gebaseerd op de hoogte van de WOZ waarde. Daarnaast leggen we een afvoerheffing op naar het waterverbruik.

In 2022 verhogen we de tarieven rioolheffing niet. We blijven in 2022, ook zonder verhoging, 100% kostendekkend.

| Berekening van kostendekkendheid van de rioolheffing: | 2022 | 2023 | 2024 | 2025 |

| Kosten taakveld riolering , inclusief rente | 2.047 | 2.082 | 2.106 | 2.134 |

| Inkomsten taakveld riolering, exclusief heffing | -40 | -40 | -40 | -40 |

| Netto kosten taakveld | 2.007 | 2.042 | 2.066 | 2.094 |

| Toe te rekenen kosten: | ||||

| Overhead | 243 | 243 | 243 | 243 |

| BTW | 330 | 335 | 339 | 343 |

| Totale kosten | 2.580 | 2.620 | 2.648 | 2.680 |

| Opbrengst heffingen | 2.580 | 2.620 | 2.648 | 2.680 |

| Dekkingspercentage | 100,00% | 100,00% | 100,00% | 100,00% |

| Inzet voorziening | 0 | 0 | 0 | 0 |

| Inzet algemene middelen | 0 | 0 | 0 | 0 |

| Stijging tarief | 0,00% | 1,58% | 1,06% | 1,21% |

Bedragen x € 1.000

Lijkbezorgingsrechten

De kosten van het onderhoud van de begraafplaatsen komt grotendeels ten laste van de algemene middelen; de kosten van het begraven zelf dekken we volledig uit de lijkbezorgingsrechten. De tarieven verhogen we in 2022 met het inflatiepercentage 1,2%.

| Berekening van kostendekkendheid van de lijkbezorgingsrechten: | 2022 | 2023 | 2024 | 2025 |

| Kosten taakveld begraafplaatsen en crematoria , inclusief rente | 454 | 458 | 481 | 480 |

| Inkomsten taakveld begraafplaatsen en crematoria, exclusief heffing | -54 | -54 | -52 | -52 |

| Netto kosten taakveld | 400 | 405 | 428 | 428 |

| Toe te rekenen kosten | ||||

| Overhead | 242 | 242 | 241 | 241 |

| Totale kosten | 642 | 647 | 669 | 669 |

| Opbrengst lijkbezorgingsrechten | 457 | 457 | 457 | 457 |

| Dekkingspercentage | 71,17% | 70,66% | 68,28% | 68,31% |

Bedragen x € 1.000

Precariobelasting

Voor de heffing geldt een dusdanig aantal tarieven dat er bij de verordening een aparte tarieventabel is gevoegd. Voor 2021 verhogen we de tarieven met het inflatiepercentage van 1.2%. De heffing van de precariobelasting berust op de volgens de vergunning toegestane m².

Tot en met 2021 was de kabelbelasting onderdeel van de precariobelasting. Omdat de kabelbelasting in 2022 niet meer geheven kan worden is de geraamde opbrengst dit jaar teruggebracht naar € 161.000.

Hondenbelasting

Voor 2022 verhogen we de tarieven met het inflatiepercentage van 1,2%.

Leges

De leges verhogen we met het inflatiepercentage van 1,2%. Uitzondering hierop zijn de tarieven die door het rijk worden bepaald en het tarief voor de omgevingsvergunning.

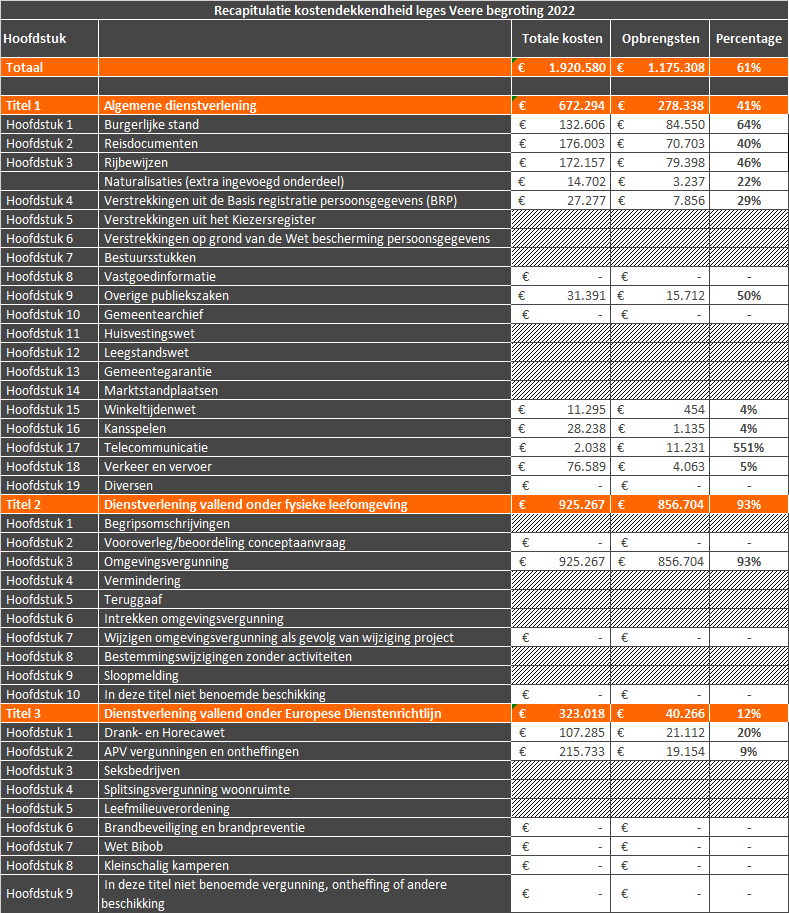

Omdat we over tal van producten leges heffen geven we in de volgende tabel de kostendekking per hoofdstuk in de legesverordening weer. In de onderstaande tabel geven we het kostendekkingspercentage per titel weer en vervolgens per hoofdstuk. Per hoofdstuk wordt duidelijk dat bij enkele producten de baten hoger zijn dan de kosten. (zie hiervoor onderstaande tabel).

Parkeerbelasting

Betaald parkeren doen we in de gemeente Veere via het heffen van parkeerbelastingen. Met deze belasting reguleren we het parkeren binnen de gemeente. Daarom zijn er verschillende parkeerzones met verschillende belastingtarieven, variërend van A t/m E en het uitzonderingstarief U. Daarnaast hebben we ook nog gratis parkeerterreinen.

De opbrengsten kwamen tot en met 2021 direct ten gunste van de exploitatie. Vanaf 2022 willen we gaan werken met een zogenaamd parkeerfonds. Dit fonds heeft twee doelen; schommelingen in opbrengsten opvangen (egalisatiereserve) en investeringen doen in de kwaliteit van de toeristische infrastructuur (parkeerterreinen, openbare toiletten etc.

Door weersinvloeden en veranderingen in het toerisme kunnen opbrengsten van het betaald parkeren mee of tegenvallen. Het parkeerfonds kan deze schommelingen in opbrengsten opvangen. In slechte jaren dekken we het tekort uit de reserve, in goede jaren voegen we toe aan de reserve. Voor dit doel moet er altijd een minimumbedrag van € 300.000 (ca. 5% van de parkeeropbrengsten) in het fonds blijven zitten wil het fonds als egalisatiereserve kunnen dienen.

De omvang van dit minimumbedrag moeten we bepalen aan de hand van een inschatting van het risico wat we lopen. Op grond van ervaringen moeten we dit minimumbedrag bepalen. In eerste instantie starten we met € 300.000.

Met het surplus in het parkeerfonds kunnen we investeringen doen in de kwaliteit van de toeristische infrastructuur zoals parkeerterreinen en toiletgebouwen. We gaan dus eerst sparen en als er voldoende middelen zijn gespaard dan zetten we deze middelen in voor investeringen. Dit kan door middelen, zodra er een besluit over een investering is genomen, op te nemen in een zogenaamde investeringsreserve. Dit loopt via de normale begrotingscyclus. Mocht nu blijken dat het fonds zich zo ontwikkelt dat er budget overblijft dan kan de raad op een later moment overwegen het fonds te verbreden tot een mobiliteitsfonds. Zodat het budget ingezet kan worden om mobiliteitsvraagstukken als gevolg van het toenemend toerisme op te lossen.

De voeding van het fonds komt uit de parkeeropbrengsten. Hiervan betalen we eerst alle exploitatiekosten (incl. overhead) van het parkeren, doen een vaste bijdrage aan de begroting van afgerond € 3,3 miljoen, oplopend naar € 3,5 miljoen 2025. Als bij het opmaken bij de jaarrekening een surplus blijkt voegen we dit toe aan het fonds.

|

Berekening bijdrage parkeerfonds |

2022 |

2023 |

2024 |

2025 |

|

Opbrengst parkeren |

€ -6.583.783 |

€ -6.944.172 |

€ -7.326.981 |

€ -7.326.981 |

|

Kosten parkeren |

€ 2.802.640 |

€ 3.254.813 |

€ 3.379.155 |

€ 3.354.235 |

|

Saldo excl. overhead |

€ -3.781.143 |

€ -3.689.359 |

€ -3.947.825 |

€ -3.972.745 |

|

Overhead |

€ 503.120 |

€ 503.120 |

€ 503.120 |

€ 503.120 |

|

Beschikking reserve voor uitgaven tlv reserve |

€ - |

€ - |

€ - |

€ - |

|

Saldo parkeren |

€ -3.278.024 |

€ -3.186.240 |

€ -3.444.706 |

€ -3.469.626 |

|

|

|

|

|

|

|

Bijdrage aan exploitatie |

€ -3.278.024 |

€ -3.186.240 |

€ -3.444.706 |

€ -3.469.626 |

|

|

|

|

|

|

|

Bijdrage aan parkeerfonds |

€ - |

€ - |

€ - |

€ - |

Bij verhoging van de tarieven als gevolg van inflatie verhogen we de bijdrage aan de exploitatie met het inflatiepercentage.

Geraamde inkomsten (x € 1.000)

| Soort belasting/heffing | Raming 2022 | Raming 2023 | Raming 2024 | Raming 2025 |

| Toeristenbelasting | 8.902 | 9.152 | 9.152 | 9.152 |

| Onroerende zaakbelasting | 5.926 | 6.201 | 6.201 | 6.201 |

| Afvalstoffenheffing | 3.753 | 3.753 | 3.753 | 3.753 |

| Rioolheffing | 2.580 | 2.620 | 2.648 | 2.680 |

| Forensenbelasting | 1.845 | 1.845 | 1.845 | 1.845 |

| Lijkbezorgingsrechten | 457 | 457 | 457 | 457 |

| Precariobelasting | 161 | 161 | 161 | 161 |

| Hondenbelasting | 137 | 137 | 137 | 137 |

| Totaal | 23.761 | 24.327 | 24.355 | 24.387 |

Kwijtschelding

Het gemeentelijk kwijtscheldingsbeleid maakt deel uit van het gemeentelijk minimabeleid. Het kwijtscheldingspercentage dat we hanteren bedraagt 100%. Of een belastingplichtige in aanmerking komt voor kwijtschelding beoordelen we aan de hand van een inkomens- en/of vermogenstoets. Bij deze toets nemen we de kosten van bestaan voor 100% mee, volgens de bijstandsnorm. Zo maken we maximaal gebruik van de wettelijke vrijheden op dit gebied. Kwijtschelding kan alleen van de aanslag onroerende zaakbelastingen, afvalstoffenheffing en rioolheffing.

Lokale lastendruk

|

Kengetallen belastingcapaciteit 2022 |

||||

|

A |

OZB lasten voor een gezin bij de gemiddelde WOZ waarde |

|||

|

|

gem. WOZ waarde |

€ 313.000 |

0,0880% |

€ 275,38 |

|

B |

Rioolheffing voor een gezin bij de gemiddelde WOZ waarde |

|||

|

|

Rioolheffing |

eigendom |

€ 68,67 |

|

|

|

|

gebruik |

€ 91,87 |

€ 160,54 |

|

C |

Afvalstoffenheffing voor een gezin (uitgaande van 13 ledigingen) |

€ 274,50 |

||

|

D |

Heffingskorting |

€ - |

||

|

E |

Totale woonlasten voor gezin bij een gemiddelde WOZ waarde |

€ 710,42 |

||

|

F |

Woonlasten landelijk gemiddelde voor gezin bij een gemiddelde WOZ waarde |

€ 811,00 |

||

|

|

Gemeentelijke belasting capaciteit |

E/F * 100% |

87,60% |

|